50代でサイドFIREを実現するためには、堅実な資産形成と戦略的な投資、そして安定した収入源の確保が欠かせません。

2023年は、高配当株投資へのシフトや副業せどりによる入金力アップなど、大きな転換点となる一年でした。

今回は、2023年に取り組んだ資産形成の内容や投資戦略の変更、高配当株投資、副業による収入増について、数字や実例を交えて詳しく振り返ります。

2023年2月時点の資産状況

2023年2月の総資産は約2,200万円。内訳は次の通りです。

資産の内訳:

- 投資信託:約800万円

- 個別株:約400万円

- 預貯金:約1,000万円

前年から大きな変化はなく、微増にとどまっています。この時点で資産の柱は「投資信託(旧NISA・確定拠出年金など)」と「預貯金」です。

投資信託メイン戦略の特徴

投資信託は長期的な資産形成の王道と言われます。その理由は以下の通りです。

- 低コスト:信託報酬などの手数料が低い

- 分散投資:世界中の株や債券に分散可能

- 積立投資の効果:ドルコスト平均法で価格変動リスクを平準化

- 長期保有で複利効果:時間を味方につけて資産を増やす

- 配当再投資:雪だるま式に資産が増える

ただし、50代でサイドFIREを目指す場合、投資期間が短く複利の効果は限定的です。

この限界が、私の投資戦略見直しのきっかけになりました。

高配当株投資へのシフト

2023年からは、インカムゲイン重視の高配当株投資へ舵を切りました。

狙いは、安定した配当収入を積み重ね、不労所得としての「自分年金」を作ることです。

高配当株投資のメリットは以下の通りです。

- 定期的な配当収入が得られる

- 株価下落時でも配当があることで精神的安定が保たれる

- 長期保有を前提としたため、売買の頻度が少なく手間がかからない

- 再投資すれば資産の増加スピードが加速

一方で、株価下落リスクや減配リスクもあるため、銘柄選定と分散は不可欠です。

2023年3月:米シリコンバレー銀行(SVB)破綻

2023年3月10日、米シリコンバレー銀行が破綻しました。

FRBによる急速な利上げが長期債券の含み損を拡大させ、それが預金者の取り付け騒ぎを引き起こしたのです。

このニュースは米国市場だけでなく、日本市場にも波及。日経平均株価も下落しました。

私は年初から「買い場」を狙っていたため、このタイミングで現金1,000万円を高配当株に全額投入しました。

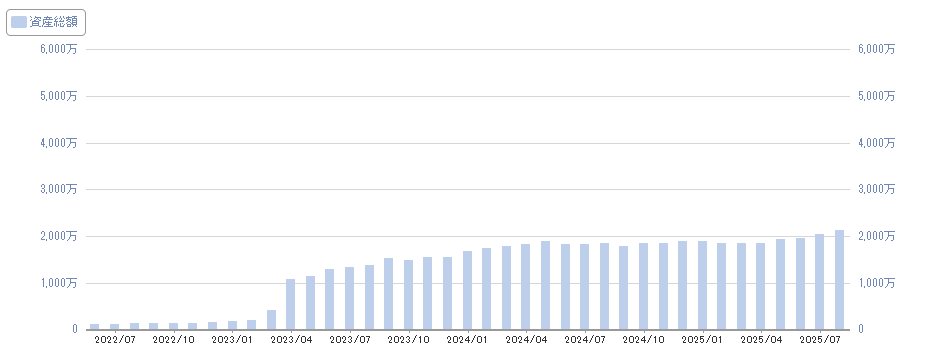

下記は、楽天証券の私の資産総額の推移になりますが、2023年3月から急激に資産総額の増加が見て取れます。

実際に購入した高配当株と成果

2023年3月〜7月の間に投資した高配当株は次の通りです。

- NF日経高配当50(ETF)

- 商船三井

- 東ソー

- 日本たばこ産業(JT)

- 武田薬品

- MS&AD

- オリックス

- 山陰合同銀行

- 三菱UFJフィナンシャルG

- 住友商事

- 三菱HCキャピタル

- 旭化成

今思えば景気敏感株が多く、ETFと個別銘柄の重複もありましたが、結果的に2025年6月時点で含み益約600万円+配当金を確保できています。また、米国ETFの「VYM」「SPYD」も同時期に購入し、多少なりとも国際分散を意識しました。

投資資金を増やすための副業開始

投資資金を増やすため、2023年からは中古品せどりを副業としてスタートしました。

事前準備として行った手続きは以下の通りです。

- 開業届提出

- 青色申告承認申請手

- 古物商許可証取得

1年間の副業利益は約50万円。

自宅を事務所としているため、固定資産税・光熱費・通信費・車関連費用などを家事按分し、経費として計上できました。さらに青色申告特別控除(65万円)を活用し、課税所得を0円に抑えています。

まとめ

2023年に実施した資産形成の取り組みは以下の通りです。

- 投資信託の積み立てを継続

- 預貯金1,000万円を高配当株に全額投資

- 副業(中古せどり)をスタートし、投資資金の入金力を向上

2023年は、資産形成の方向性を大きく見直した一年でした。

従来の投資信託メインから高配当株メインにシフトし、安定した配当収入の基盤を作り始めた年です。

さらに副業によって入金力を強化し、投資資金を増やすサイクルを確立できたことは「サイドFIRE」という目標に一歩前進したと感じた年でした。

コメント